2022年2月8日,谷爱凌在北京冬奥会自由式滑雪女子大跳台决赛中夺冠后,瑞幸邀请谷爱凌代言的冰雪季特饮系列产品瞬间售罄。这一次,瑞幸再次把握了流量密码,踩中营销节奏,逐步重塑自己的形象。似乎,逐渐“洗白”的瑞幸又可以和星巴克较劲。

但当我们在讨论中国新型咖啡玩家崛起的时候,东南亚咖啡赛道也慢慢展现出了它的魅力和潜力。据statista预计,亚洲咖啡行业的收入在2022年将将达到1200.87亿美元,该该市场将以每年 6.72% 的速度增长(2022-2025 年复合年增长率)。此外,东南亚也是全球咖啡消费增长最快的地区之一。随着东南亚经济水平的提高以及中产阶级的崛起,这个有着6亿人口的新兴市场或将吸引更多众多国际咖啡品牌的注意力。

当中国和西方的咖啡赛道越来越卷,钱越烧越多,东南亚的咖啡市场会不会给我们一些新启发?

东南亚咖啡优势有多大?

在地理概念上,全球性的咖啡种植区有三个——东非和阿拉伯半岛,东南亚和环太平洋地区、拉丁美洲。就东南亚来讲,该地区也是盛产咖啡的“摇篮”。

其中,印尼和越南是东南亚咖啡出口大国。2017年,印尼和越南一度成为世界上最大的咖啡生产国之一,分别占全球产量的18%和6%。目前,越南咖啡已出口至80个国家和地区,占全球咖啡豆出口市场份额的14.2%,连续多年保持世界第二大咖啡出口国地位。值得注意的是,越南曾在2012年还曾超越巴西,成为全球最大的咖啡出口国。印尼则是世界第四大咖啡出口国,仅次于巴西、越南和哥伦比亚。

细看东南亚各国咖啡种植,罗布斯塔咖啡是“主力军”,阿拉比卡咖啡也占据重要地位。就口感而言,阿拉比卡品种的咖啡气味柔和、口感清新微甜,有时会带一些清爽怡人的酸味,受到绝大多数咖啡爱好者的欢迎。相比之下,罗布斯塔品种的咖啡味道偏淡,苦味较重。但罗布斯塔咖啡比阿拉比卡咖啡凭借更高的咖啡因含量、更高的产量以及更高的抗击病虫害能力,成为很多种植户的心头好。

就印尼出口咖啡来看,75%为罗布斯塔咖啡品种,25%是阿拉比卡咖啡品种。而后者因其品质优异,价格也是前者的数倍。另外,印尼还有生产着世界上最昂贵的咖啡——Kopi Luwak,又名猫屎咖啡。与一般咖啡不同,这种咖啡浓度接近糖浆,喝后口感留有淡淡的薄荷味。由于数量稀少,猫屎咖啡最高的售价每公斤甚至卖到3000美元。

在越南,由于狭长地形以及南北纬度跨度大等原因,阿拉比卡咖啡多种植在北部,罗布斯塔咖啡多种植在南部。得益于适宜的气候和匹配度高的土质,越南咖啡非常高产。据越南科学技术翰林院研究,该国咖啡平均产量达到每公顷2.3吨,不少咖啡种植园每公顷产量甚至超过3.5吨。

继印尼和越南之后,老挝也是东南亚最大的咖啡生产国和出口国之一,且以生产更高品质的阿拉比卡咖啡而著称。根据世界银行的数据,咖啡行业是该国经济的十大收入来源之一。2018年4月,老挝最大咖啡生产商Dao-Heuang Group与中国昆明康林食品进出口贸易有限公司签订贸易协议,拓展在中国的咖啡业务。

此外,菲律宾一直有着浓厚的咖啡文化,在全国71个省中,每年有63个省种植和生产咖啡。由于位于所谓的“咖啡带”,气候宜人,菲律宾成为少数几个生产四种主要咖啡品种的国家之一,即罗布斯塔、阿拉比卡、Excelsa和Liberica。不过,菲律宾生产的咖啡中,有90%也是罗布斯塔咖啡。

相比印尼、越南和菲律宾等国的咖啡种植优势,新加坡则作为贸易中心为咖啡行业的发展发挥重要作用。新加坡是一个自由港,与20多个不同的国家和地区签订了自由贸易协定,成为连接亚洲和世界主要咖啡生产市场和咖啡消费市场的理想纽带。新加坡咖啡协会、东盟咖啡联合会主席马逢隆指出,因新加坡不生产咖啡豆,更容易被咖啡商视为中立的交易地点。且咖啡商的货仓若设在自由贸易区内将无须支付进口税,对咖啡进出口从业者来讲有很大的吸引力。

除了气候、地形、土质和地理位置等自然原因,东南亚咖啡种植其实也受到殖民历史和外来西方文化的影响。早在17世纪初,荷兰殖民者为了打破阿拉伯商人对世界咖啡贸易的垄断,就把阿拉比卡咖啡引进到印尼。到了19世纪,为抵御病虫害,荷兰人又引进了罗布斯塔咖啡。同样,法国人在殖民越南时期也引进了咖啡,也促使越南成为东南亚最早饮用咖啡的国家之一。

如今,同样是受到西方文化的影响,喝咖啡也成为东南亚人的日常习惯和新潮流。尤其受澳大利亚和美国等国家影响,许多出国留学的印尼人也养成了喝咖啡习惯,产自印尼西爪哇岛地区的阿拉比卡咖啡在国内市场的销量正在显著增长。尽管种植咖啡、咖啡出口仍是东南亚国家的主流,但本地咖啡的内销也成为不可忽略的消费趋势,还让许多创业者看到了新机会。

东南亚人有多爱喝咖啡?

根据国际咖啡组织(ICO)的数据,亚洲的咖啡消费量在过去五年中增长了1.5%,而欧洲增长了0.5%,美国增长了1.2%。农业贸易平台Tridge还指出,从长远来看,亚洲国家的咖啡文化会进一步蓬勃发展。相比2021年,亚洲2022年咖啡消费会保持稳定增长。

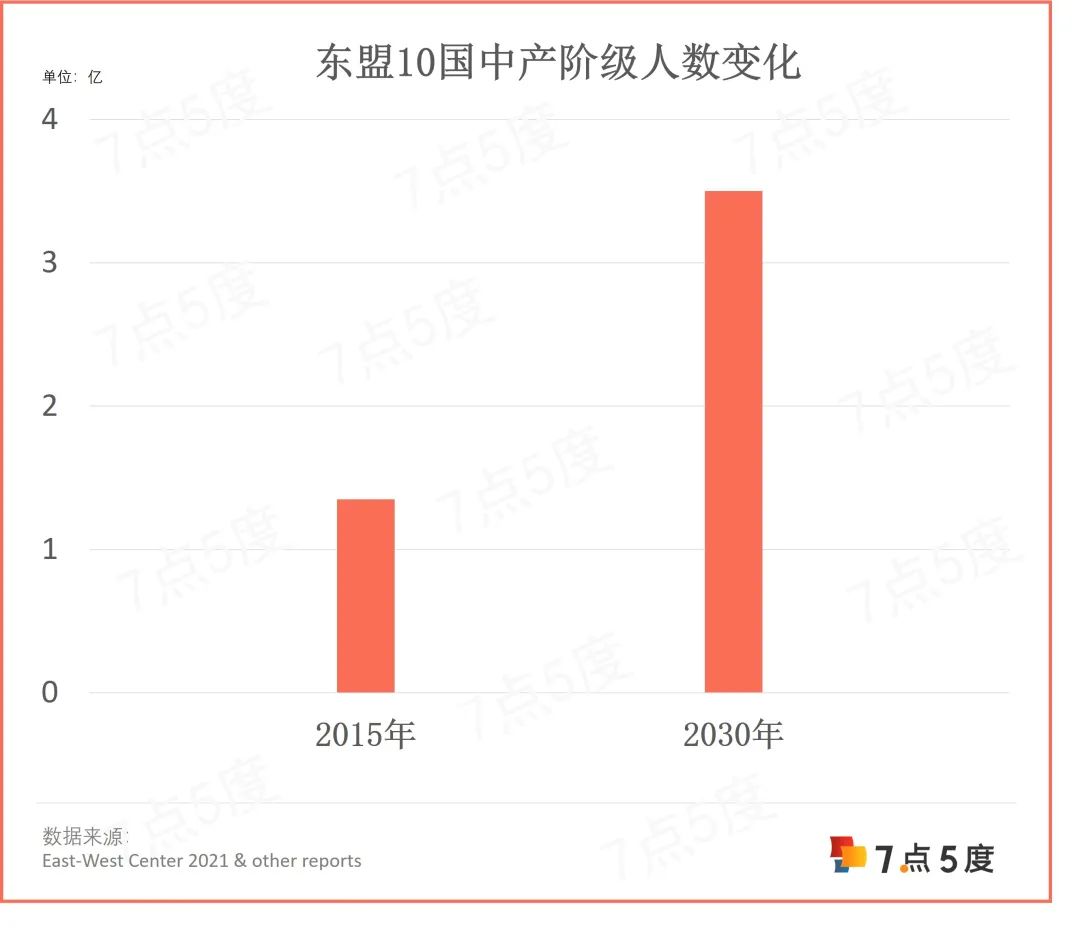

作为传统的饮茶地区,亚洲不断增长的咖啡消费主要是由热衷于尝试新事物的中产阶级推动的。相比茶饮,咖啡文化更西方化,且需要更高的购买力。据2021年East-West Center和其他研究报告显示,东盟10国的中产阶级将在2030年达到3.5亿人,是2015年总数1.35亿人的两倍多,且中等收入人群到2030年将占这些国家总人口的51%。由此可见,中产阶级和年轻一代成为咖啡消费的主力军。

除了中产阶级的崛起,东南亚人在饮料消费行为上也发生了变化。长期以来,东南亚气候炎热潮湿,人们喜爱吃辛辣食物以及喝甜茶。但近年来,很多东南亚年轻人,尤其是都市人,正在转向喝黑咖啡和其他无糖或低糖替代品饮料。在疫情的影响下,人们健康意识的提高加速了这一趋势。此外,东南亚对甜饮料征收所谓的“糖税”,也导致了消费用户行为的改变。一位业内消息人士称,2017年至2019年,在泰国、菲律宾和马来西亚实施的这些税收推动消费者转向消费无糖或低糖咖啡。

据称,泰国是亚洲第一个对含糖饮料征税的国家,从2017年起开始征收糖税。泰国政府把征税分为四阶段,并逐段调涨。在第二阶段中(2019年10月1日到2021年9月30日,第三阶段税收政策暂未正式公布),每100毫升含有10到14克糖的饮料,征收1泰铢(约合3美分);每100毫升含有14到18克糖的饮料,征收3泰铢(约合9美分);每100毫升含有18克以上糖的饮料,征收5泰铢(约合15美分);再看马来西亚,该国政府对每100毫升中添加糖或其他甜味剂的量超过5克的饮料,以及每100毫升含糖量超过12克的果汁征收每升0.4马币(约合10美分)的消费税;菲律宾则对含有甜味剂的饮料征收每升6比索(约合12美分)的消费税,含高果糖聚饮料征收每升12比索(约合23美分)的消费税。由于糖税的征收,菲律宾在2018年的含糖饮料的消费量减少了8.7%。

在消费水平和消费习惯的改变下,喝咖啡成了很多东南亚人共同的选择。据国际咖啡组织 (ICO)的报告显示,东南亚咖啡总消费量从1990年的840万袋(每袋60公斤),增至2012年的1950万袋(每袋60公斤)。ICO表示,这样的增长速度是全球咖啡需求增长速度的两倍多。美国经济学家、世界领先的经济发展专家之一杰弗里·萨克斯 (Jeffrey Sachs)曾在世界咖啡生产商论坛上对与会者说:“咖啡消费量大幅增长的潜力是真实存在的,且真正对咖啡有需求的市场将出现在亚洲。”

在咖啡饮食上,每个东南亚国家的消费者又有着差异性。在一个以穆斯林为主的国家,咖啡是印尼年轻人替代酒精的首选社交饮品。据The Jakarta Post指出,印尼人均咖啡消费量从2013年的人均不到0.5公斤,到2019年达到人均1.1公斤以上。他们喜欢的咖啡是袋装速溶咖啡和叫做Kopi Tubruk的黑咖啡,主要由罗布斯塔咖啡豆制成。印尼咖啡多用布袋冲泡,减少清洗以产生独特的咸味。

越南人喜欢一种叫做“ca phe sua da”的经典咖啡,即咖啡、牛奶、冰的饮料组合。同样,这种也是由罗布斯塔咖啡豆制成的咖啡,味道浓烈而苦涩,与甜炼乳相得益彰。相较一般咖啡喝法,越南咖啡的喝法不是用咖啡壶煮,而是一种特殊的滴滤咖啡杯。漏壶里头通常已经加好热水,需要约5—10分钟的时间才会完全滴成一杯咖啡。从2005年到2015年,越南咖啡消费量从人均0.43公斤增长到1.38公斤,这是世界上咖啡消费增长国中增长最快的。据越南农业和农村发展部预计,咖啡消费量还将增加10%-15%。

泰国的传统咖啡叫做Kafae Boran,与越南咖啡非常相似,但是冲泡的方法不同。这种咖啡通常含有烤过的罗布斯塔咖啡豆,再加红糖、玉米、糙米、芝麻、大豆、盐、黄油甚至酸豆种子。磨碎的咖啡豆将会放入棉袋过滤器,然后浸泡在沸水中,最后再加入糖或淡奶等。尽管泰国在90年代后期出现了很多特色咖啡,但Kafae Boran摊位仍然是泰国咖啡文化的象征。

马来西亚的传统咖啡店叫Kopitiam,大多由海南和福建后裔运营。马来西亚咖啡味道非常浓郁,咖啡豆烘焙过程会用牛油、白糖和咖啡豆在热锅中不断翻炒,使咖啡豆和配料混合一体,产生独特的香醇气味。在咖啡种类中,马来西亚咖啡又以白咖啡和海南咖啡为独特代表。

与其他东盟国家相比,菲律宾当地人很少喝茶,对咖啡的偏好会更多。菲律宾的传统咖啡是一种叫Barako的黑咖啡,味道浓烈。相比较大多东南亚国家采用罗布斯塔咖啡豆做咖啡,菲律宾Barako咖啡出自Liberica品种。

在众多东南亚市场中,新加坡咖啡市场又是一个特别的存在。虽然新加坡是一个只有728.6平方公里的岛国,但它却是世界八大最佳咖啡城市之一,也是亚洲地区唯一上榜的城市。尽管新加坡的华人占总人口数的四分之三,但咖啡比茶更受欢迎。在新加坡,最常见的就是Kopi,也就是人们常说的南洋咖啡。Kopi采用的是味道更酸且更醇厚的罗布斯塔咖啡豆,在高温下与糖、人造黄油一起烘焙,直至呈深褐色。

不管是中产阶级的崛起,还是消费习惯的转变,又或者是多元的咖啡文化,背后都反映着东南亚咖啡市场的发展潜力。根据Euromonitor International的数据,2019年东南亚六国——印尼、马来西亚、菲律宾、新加坡、泰国和越南的咖啡零售额达到65亿美元,2014-2019 年复合年增长率为6%,高于同期5%的全球平均水平。由此可见,东南亚也是全球咖啡消费增长最快的地区之一。

东南亚咖啡有多赚钱?

就行业本身来看,咖啡也是一个利润极高的赛道。而且,咖啡的产业链很长,可以从多个环节切入市场。其产业链包括上游的种植和咖啡机的销售、中游的粗加工和精加工以及下游的流通和销售。三万资本在解读咖啡行业时曾提及,从产业价值来看,种植与粗加工仅能占到1%的利润,精加工占6%,下游销售端的利润高达93%。这也不难解释为什么越来越多的东南亚创业者纷纷转型做咖啡销售的生意,而不是像老一代一样专注咖啡豆种植。

在咖啡下游产业链中,销售的咖啡产品可以主要分为速溶咖啡、即饮咖啡、现磨咖啡等,流通渠道遍布连锁咖啡店、精品咖啡店、自主咖啡机、连锁便利店、超市、外卖平台和电商平台等。按照咖啡市场细分的参与者来看,现磨咖啡的代表性国际品牌有星巴克、太平洋咖啡、Costa等,中国品牌有瑞幸、Manner,M Stand、连咖啡等;即饮咖啡的国际代表品牌有雀巢、星巴克、UCC等,中国品牌有农夫山泉、康师傅等;速溶咖啡咖啡的代表品牌有雀巢和Maxwell等,中国品牌有永璞咖啡、三顿半、时萃等。

三万资本还指出,这些咖啡产品的毛利率基本都在50%-70%左右,其中即饮咖啡的毛利率水平最高,为70%-80%,而毛利率最低的速溶咖啡,也可以达到30%-50%。印尼精品咖啡品牌Fore Coffee的现任CEO Vico Lomar告诉7点5度,“星巴克在印尼市场的最高毛利率可达到72%,大部分印尼咖啡玩家的毛利率在60%以下,仍有很多进步的空间。”

在东南亚,产量最多的罗布斯塔咖啡豆多用于速溶咖啡的制作。因为价格亲民,速溶咖啡也成为东南亚人最常选择的咖啡产品。以菲律宾为例,该国每年生产的88,000公吨咖啡中有70%用于生产速溶咖啡。菲律宾街头夫妻店的一包速溶咖啡价格约为8比索(约合18美分),而特色咖啡店的现磨咖啡的价格约为100比索–160比索(约合2.25美元–3.60美元)。对于很多东南亚中低收入人群来讲,速溶咖啡的需求更大。而东南亚出名的速溶咖啡品牌有泰国的Khao Shong、马来西亚的怡保白咖啡、越南的中原咖啡等。

伴随着西方咖啡消费文化的影响,即饮咖啡和现磨咖啡也越来越受欢迎,很多东南亚本地创业者甚至还开起了精品咖啡馆。尽管东南亚还没有出现像星巴克这样一家独大的巨头咖啡连锁品牌,但各个国家本土咖啡品牌也在积极地争夺市场。

2021年12月,印尼咖啡连锁品牌Kopi Kenangan获得9600万美元C轮融资,成功跻身为独角兽公司。Kopi Kenangan将利用这笔资金加速其新品牌Cerita Roti、Chigo和 Kenangan Manis在印尼的扩张。自2017年成立以来,该公司在45个城市开设600多家门店,并声称在过去12个月内供应了4000万杯咖啡,预计在2022年第一季度每月供应550万杯。

尽管Kopi Kenangan成为东南亚第一个咖啡品牌独角兽,但它的对手仍然不能小觑。2018年,印尼本土早期风投企业East Ventures以瑞幸咖啡为蓝本,在内部孵化了咖啡品牌Fore Coffee。在East Ventures创始人Willson Cuaca看来,线上新零售是个对消费习惯的测试,而咖啡是最容易标准化的入门产品。况且,印尼是全球优质咖啡原产地,有完备的咖啡供应链,还有渊源已久的咖啡文化。Fore Coffee的现任CEO Vico Lomar向7点5度透露,相比印尼大部分咖啡玩家的毛利率,Fore Coffee的毛利率稍高,保持在66%左右,且公司在2021年Q4已经实现盈利。相比靠烧钱补贴来扩张的瑞幸,Fore Coffee的运营策略更合理,比如通过社交媒体增加曝光率,并与知名快消品牌如梦龙联合推出新产品,提高品牌知名度。更重要的是,Fore Coffee还在以下三方面控制成本,保证利润空间:1. 与本地咖啡豆出口公司合作,生产所需优质咖啡豆并降低咖啡豆采购成本;2、与糖浆等不同原料供应商进行半集中化采购,以更优的价格采购原材料;3、重新与包装生产商协商采购价,通过大量采购来获得折扣优惠。

再看新加坡,大大小小的咖啡店遍布全岛。成立于2019年的咖啡连锁品牌Flash Coffee在近年来的表现格外亮眼,它的背后是克隆大王Rocket Internet。2021年4月,Flash Coffee宣布在A轮融资中获得1500万美元,新融资将用于扩张东盟地区的10个市场。Flash Coffee主打价格优惠的高品质咖啡饮品,用户可通过App快速点单和付款。目前,Flash Coffee在新加坡、泰国、印尼等国家的50多个地点开展运营,且绝大部分店铺已实现盈利。今年,Flash Coffee还计划增加300家门店。

在越南,中原咖啡(Trung Nguyen) 和高原咖啡(Highlands Coffee) 是较为知名的咖啡连锁店品牌。中原咖啡(Trung Nguyen) 为全球罗布斯塔咖啡最大生产商,其产量以内销占比较多,因为较为本土化,中原咖啡在越南各地均设有连锁店,善于针对不同年龄层、性别、收入族群及口味爱好者开发各种品牌。除此以外,中原咖啡(Trung Nguyen) 的产品也出口至许多国家。比如,中原咖啡(Trung Nguyen) 产品在中国近3万家超市和便利店出售,在淘宝和天猫等电商平台也能买到。

相较于本土化的中原咖啡,高原咖啡走国际化路线,被称为“越南的星巴克”。高原咖啡有着醒目商标、户外雅座,其服务生统一穿着红黑色制服,瞄准中产阶级消费群体。但被称为“越南的星巴克”的不止高原咖啡,还有越南最大的连锁咖啡品牌The Coffee House。与星巴克相同,The Coffee House也注重打造“第三空间”。通过培训服务人员、提供免费高速WIFI和舒适优雅的环境,从各方面提升顾客的消费体验。第一家The Coffee House于2014年开始营业,其背后的创始人是越南创业明星——Dinh Anh Huan。他被称为“越南马云”,是越南最成功的创投孵化器Seedcom的创始人,也是越南第一大本土电商Tiki的早期投资人。截至2021年第一季度末,The Coffee House在越南拥有超过170家门店。根据其计划,The 到 2025年,Coffee House将把门店数量增加到1000家。

如果要论门店数量,则必须提及泰国最大的咖啡品牌连锁店——Café Amazon。该咖啡品牌在泰国经营超3000家门店,并在柬埔寨、老挝、菲律宾、阿曼、缅甸、越南、中国、新加坡、马来西亚和日本等市场设近300个运营点。Café Amazon成立于2002年,是泰国最大的石油和天然气公司PTT Public Company Limited (PTT)旗下的零售部门。预计到2025年,Café Amazon计划把海外门店数量增加至1000家。

而i-Buzz Asia跨境产业研究报告曾对马来西亚咖啡市场进行调研,它指出马来西亚Top 10咖啡品牌中,本地品牌占了6家,美国品牌有3家。这表明,当地咖啡品牌者的竞争力不逊于国际知名品牌。相较美国品牌,马来西亚本土品牌的经营模式较多元,主要分成四种——新型传统咖啡店、复合式咖啡厅、甜甜圈咖啡厅,以及互联网外卖咖啡。其中,类似瑞幸咖啡的Zus Coffee受到马来西亚用户的热捧。自2019年年底成立以来,Zus Coffee App获得15万下载量,售出咖啡超400万杯。

在东南亚,大大小小的本地品牌有很多。而在一些东南亚新咖啡玩家身上,或多或少都能看见星巴克的影子,有的与星巴克对标,有的与星巴克反着走高性价比路线。而中国瑞幸的突然爆红,也让东南亚咖啡玩家看到了复制的可能。在东南亚本土咖啡品牌一边借鉴一边创新的同时,他们其实还面临着国际咖啡巨头的扩张化竞争。

东南亚咖啡竞争有多大?

美国的星巴克、英国的Costa Coffee、澳大利亚的Gloria Jeans Coffee或日本的阿拉比卡咖啡等大牌的咖啡豆多产自巴西、越南和印尼。他们不仅采购东南亚咖啡豆,还看上了东南亚咖啡消费市场。

早在1996年,星巴克就进入东南亚市场,并在新加坡开设了第一家门店。目前,星巴克在印尼、马来西亚、菲律宾、新加坡、泰国和越南等6个国家都有运营。星巴克董事长、总裁兼首席执行官霍华德·舒尔茨 (Howard Schultz)曾表达过对东南亚市场的看法:“东南亚拥有超过6亿人口,正在崛起的中产阶级和蓬勃发展的经济为我们提供了机会,我们对星巴克在东南亚的发展潜力感到非常兴奋。”

其实,星巴克与东南亚的历史渊源,要早于其第一家门店。自1971年以来,印尼苏门答腊(Sumatra)就成为了星巴克的主要咖啡供应区,为星巴克供应高品质的阿拉比卡咖啡豆。据星巴克披露,Sumatra Dark Roast Coffee是星巴克在全球范围内最畅销的一款单一来源咖啡,苏门答腊地区的咖啡豆也出现在许多星巴克的混合咖啡中,比如Anniversary Blend、Thanksgiving Blend和Tribute Blend。除了采购印尼咖啡豆,星巴克还尤其重视印尼咖啡消费市场。2019年1月,星巴克与印尼企业PT Sari Coffee Indonesia合作,在巴厘岛开设了其在东南亚最大的门店Starbucks Dewata Coffee Sanctuary,店面约20,000平方英尺。这家门店以传统巴厘岛工艺和印尼艺术为特色,出售100多种 Dewata独家手工制作的饮料、食品和商品,包括薰衣草拿铁咖啡。

另外,金融时报曾统计过2015年第四季度星巴克在各东南亚各国访问量排名,数据显示,除了越南,星巴克在印尼、马来西亚、泰国和菲律宾的访问量均位居榜首。此外,Dunkin' Donuts、The Coffee Bean和McCafé等国际咖啡品牌在东南亚市场上也比较常见,与本地咖啡品牌争夺市场份额。据Allegra Strategies World Coffee Portal在2015年的一份统计报告显示,在印尼、马来西亚、菲律宾、新加坡、泰国、越南、中国大陆、中国香港和中国台湾这9个国家地区市场中,星巴克占有20%的市场份额,拥有3200多家门店,其中1700多家在中国。得益于麦当劳在东南亚的强大影响力,McCafé拥有第二大市场份额,在这9个国家地区拥有超过1500家门店。

为了进一步扩张市场,雀巢和星巴克在2021年8月宣布展开新合作,即于2022年在东南亚、大洋洲和拉丁美洲等特定地区特推出星巴克瓶装和罐装的即饮咖啡。雀巢将通过本地的超市和在线零售商销售星巴克旗下最受欢迎的即饮产品,比如Doubleshot和星冰乐等。相较现磨咖啡,国际大牌的即饮咖啡价格或许更能吸引一波东南亚消费者。

除此之外,亚洲品牌也瞄准了东南亚市场,主推即饮咖啡和速溶咖啡。2021年11月,日本的三得利饮料食品公司(Suntory Group)在泰国推出其咖啡品牌Boss,主要瞄准白领和喜欢高档饮料的人群。Boss咖啡每瓶售价25至35泰铢(0.77美元至1.07美元),比泰国典型的罐装咖啡价格高20%。与此同时,三得利的日本竞争对手朝日集团控股公司(Asahi Group)也在东南亚扩展其咖啡品牌Wonda,并于2021年10月在马来西亚推出速溶咖啡,并获得了清真认证。该公司也在新加坡和文莱销售Wonda产品,还将考虑在其他市场销售速溶咖啡。

同样在2021年,百事可乐与韩国人气组合BlackPink合作,在亚太地区推广限量版即饮咖啡产品,这股韩流或继续席卷东南亚。比如,马来西亚和新加坡的7-11便利店就已经推出限量版的即饮咖啡HY Coffee Range,韩国人气组合防弹少年团是该咖啡的合作代言人。

尽管上文提及咖啡市场的毛利率很高,但朝日集团控股公司的一位经理表示了对东南亚咖啡市场的一些担忧,“最大的挑战是价格,低于日本或西方市场的价格会让咖啡品牌很难盈利。”从价格层面来看,东南亚本土咖啡品牌还是很好地拿捏了用户对价格敏感的心理,给自己创造了优势。罗布斯塔咖啡豆制造的速溶咖啡非常便宜,就连现磨咖啡的价格也在大部分消费者的购买能力之内。

比如,Kopi Kenangan单杯售价通常在18000到22000印尼盾之间(约1.26到1.53美元),是星巴克单杯最低价格3美元的一半;Fore Coffee均价比星巴克便宜大约70美分-1.2美元左右,即使加上配送费,性价比仍有优势;和Kopi Kenangan和Fore Coffee相似,Flash Coffee也主打性价比,一杯拿铁的价格为4.8新元(约合3.56美元),比星巴克7新元(约合5.21美元)的拿铁低约45%。而The Coffee House抓住了中等价位,即1.3到2.5美元/杯,为已经有咖啡消费需求、消费水平中等的居民提供服务。

除了价格因素,本地咖啡企业在品牌和门店数量方面有更多的优势,且东南亚消费者对国民品牌仍有一定的忠诚度。以越南市场为例,本土咖啡品牌的受欢迎程度要比星巴克等国际品牌要高。在金融时报统计过的2015年第四季度星巴克在各东南亚各国访问量排名中,星巴克在越南的访问量仅占6%,远低于本土品牌中原咖啡(Trung Nguyen) 49%和高原咖啡(Highlands Coffee) 26%的访问量。从利润层面来看,星巴克也有点比不过越南本土品牌。据Statista的数据显示,2019 年,高原咖啡(Highlands Coffee) 在2019年的税前利润为840亿越南盾(约合360万美元),而星巴克的税前利润为520亿越南盾(226万美元)。对于星巴克来讲,越南或许是最难攻占的一个东南亚国家市场。而且,越南本地咖啡品牌的连锁店还在进一步增加,可谓“店”多势众,在数量上碾压外来品牌。2020年,星巴克在越南仅新增6家门店。截止2021年3月中旬,星巴克越南门店总数达到68家。但与此同时,中原咖啡(Trung Nguyen) 和高原咖啡(Highlands Coffee) 的门店数量均超300家。

长远来看,国际咖啡品牌和本土咖啡品牌的竞争将会加剧。国际咖啡玩家不会错过东南亚这个新兴且有潜力的咖啡消费市场,本土玩家也逐步意识到要利用咖啡原产地的优势来打造各自的国民咖啡品牌,临近的中国咖啡玩家或许也会在东南亚复制自己扩张的模式。这几股力量的较劲也将给东南亚市场带来更多的新变化。对于东南亚消费者来讲,他们在咖啡产品上有了更多的选择;对于东南亚创业者来讲,他们在零售创投生态上也有了更多的学习对象。

疫情如何影响东南亚咖啡市场?

在东南亚咖啡创业者正准备大展拳脚之际,2020年新冠疫情的到来给市场浇了一盆冷水。在很长一段时间里,线下零售陆陆续续被迫暂停,直接冲击了东南亚咖啡市场。据GlobalData数据显示,在疫情发生之前,东南亚的户外饮料消费量占整个市场的26%。尽管咖啡餐饮服务业绩出现显着下滑,但咖啡零售仍然出现弹性增长。在疫情危机中,咖啡玩家也在想办法创新以谋求生存。

根据Euromonitor International的数据显示,与2019年相比,2020年东南亚的咖啡餐饮服务销量下降了20%。这主要是因为疫情期间各国政府实施的社会行动限制措施和居家隔离措施,消费者外出和就餐的次数减少,很多咖啡厅也不得不关门暂停营业,有的咖啡厅甚至迎来直接关店的“倒闭潮”。虽然很多咖啡商家也开始重视外卖配送,Grab、Foodpanda和GoFood等配送平台迎来订单大涨,但咖啡外卖的销售额增长不太可能完全抵消咖啡堂食销售额的损失。

与此同时,Euromonitor International指出,东南亚咖啡零售的销售额保持相对弹性的增长,在2020年增长了3%,主要得益于东南亚电商的发展。要知道,尽管东南亚电商在2014年至2019年期间整体增长强劲,但在此期间,杂货产品,特别是食品和饮料类目的电商渗透率仍然很低。不少消费者仍觉得在实体零售店购买杂货更方便,相对较高的配送费或者包邮起配额度使一些消费者不愿在线上购买杂货。

但疫情的到来打破了这种习惯。东南亚人在疫情期间也开启了居家办公模式,出于安全考虑,他们更多地选择线上消费。2020年,东南亚六国电商整体增长53%,食品和饮料电商估计增长了96%。虽然东南亚地区一些领先的咖啡企业早已经布局电商平台,但许多小型咖啡企业在实体店的销售额下降后也开始上线销售产品,带动了整个地区咖啡零售销售额的增长。

“疫情影响全球,影响了每个人的生活。但Fore Coffee一开始就是采用O2O的模式,我们并没有完全依赖线下。所以,当疫情来的时候,我们可以通过线上的渠道很好地处理这些困难,把高品质的咖啡产品带给顾客,” Fore Coffee的现任CEO Vico Lomar说道。据了解,Fore Coffee早已经在外卖平台Gojek和Grab上以及电商平台Tokopedia布局线上外卖渠道。疫情发生之后,Fore Coffee的订单55%来自线上,45%来自线下。

不仅仅是线上下单点咖啡外卖,线上下单购买咖啡相关产品也成了潮流。在泰国,自制咖啡套件销售迎来大幅增长。因为居家办公,消费者在家有更多时间可以自己准备咖啡,而零售版的滴漏式咖啡套件可以让人们在家也能制作出和咖啡馆味道一样的咖啡;在新加坡,咖啡包在2020年实现了强劲的零售增长。也是因为居家办公,消费者为了更方便、快速地喝上一杯咖啡。

在疫情影响下,价格再次成为推动零售咖啡销售增长的重要因素。东南亚地区零售咖啡以速溶咖啡为主,价格便宜且随处可得。疫情影响东南亚经济,导致很多人可支配收入下降,很多消费者不得不转型经济型咖啡产品,比如速溶咖啡。印尼咖啡商也注意到了这个现象,开始通过电商平台销售500毫升或1升瓶装的即饮咖啡,用较高的性价比吸引消费者。有的马来西亚咖啡商甚至走上了怀旧路线,比如Nescafe和Kopi Tarik等马来西亚咖啡品牌提供的即饮咖啡产品,声称与传统咖啡店kopitiam的味道一模一样。

除此之外,东南亚消费者在疫情期间更注重健康,对饮料的健康标准提出了更高的要求。据GlobalData的最新调查显示,东南亚地区42%的消费者认为增强免疫力这一说法对他们来讲非常有吸引力。而咖啡刚好符合东南亚消费者对健康的要求。据美国西北大学研究发现,与每日饮用少于一杯咖啡的人相比,每日饮用2至3杯咖啡的人感染新冠肺炎风险降低10%。研究人员指,咖啡除了含有咖啡因外,还有数十种与免疫有关的成分,包括多酚类物质,有助抗氧化和抗炎。为了适应消费者对健康饮品的要求,Fore Coffee在2021年推出四个系列新品。其中,Manuka Series中使用的麦卢卡蜂蜜产自新西兰,可用于抑制阵痛、解热消毒和预防感冒等。

展望未来,东南亚咖啡市场会随着疫情常态化而逐步恢复疫情前水平,并在数字化的加速下迎来新发展。据statista预计,亚洲咖啡行业的收入在2022年将将达到1200.87亿美元,该该市场将以每年 6.72% 的速度增长(2022-2025 年复合年增长率)。到了2025年,咖啡领域83%的支出和21%的消费量将归因于户外消费。

谁将成为东南亚咖啡赛道的明星企业?我们拭目以待。