美国亚马逊后台更新了销售税最新变化!新增了11个需要有亚马逊代收代缴销售税的地区!

这11个地区分别是阿肯色州、印第安纳州、肯塔基州、路易斯安那州、密西西比州、新墨西哥州、俄亥俄州、波多黎各、罗得岛州、弗吉尼亚州、西弗吉尼亚州、怀俄明州。

加上之前已经开始征收销售税的32个地区,全美现在已有43个州需要亚马逊代缴销售税了,只剩下7个州暂时还不用缴销售税。算下来有接近9成的州都要代收销售税,这个成本已经几乎全面覆盖在美国站卖家的运营中了。

有些对成本掌握还不够精细的卖家可能还察觉不到这个税,因为完全是亚马逊直接计算并代缴的,不会对产生税金的订单有任何提醒。只有卖家点进具体订单详情或是在日期范围报告中才能看到。很多卖家都是在某次用范围报告算利润的时候才发现有这么个扣款项目。

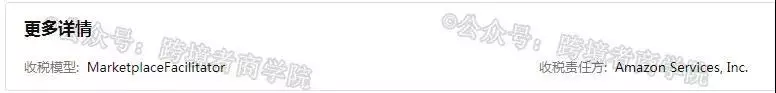

当你在订单详情或是交易详情中看到征税模式为“商城服务商”并且征税负责方是“亚马逊服务”的时候,就代表这一订单被亚马逊自动扣缴了销售税。不过也不是所有发往应税州的订单都要缴税的,我在和大家重新看一下美国消费税的征缴条件。

消费税收缴条件

只有符合征税条件的订单才会被亚马逊自动算税收缴,各个州的征税条件各不一致,不过基本上可以分为下面三个情况。

1、Click-through Nexus

比如我雇佣了该州的某个网站或者机构帮我引流宣传,并且销售给了这个州的顾客,这样就构成了关联。这些销售订单都需要交税。

2、Virtual and Economic Nexus

也就是大家熟知的远程销售额关联,向该州销售超过了规定的金额或是单量门槛,就需要交纳销售税。

3、Dropship Nexus

从该州的批发商处采购商品并由他们代为发货,同样也是构成关联,需要缴税。

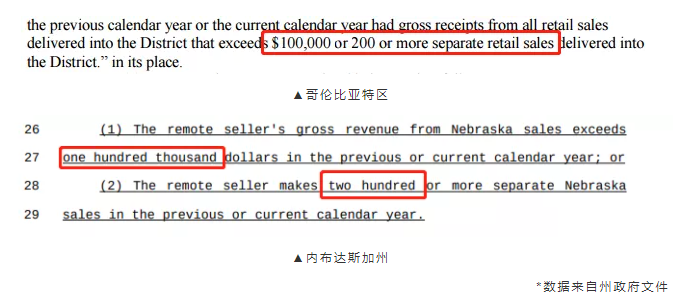

我们亚马逊卖家一般可能产生税金的方式就是第二个远程销售。这里的详细销售门槛各州的规定都不太一样,我举两个例子大家看一下。

以哥伦比亚特区和内华达州为例,这两个州的政策规定,每年向本地区累计销售金额超过10w美金或是200个订单的情况就需要缴纳销售税。

消费税的税率各州也都不一样,从6-8%不等。这个计算和收缴税费是亚马逊强制自动进行的,这也就带来一个问题,如果卖家已经在应税州是有其他实体联结的(比如公司注册在这个州),已经通过税务顾问在这一州缴纳过销售税了,亚马逊这个强制扣税的操作就会导致卖家再交一次税。

去年相关人士就透露过,预计2020年全美所有州都要建立起完善的电商销售税法,而年初因为疫情这个突变因素导致各项政策都延后了,现在重又把消费税合规化提上了日程,目测在明年年中前,剩余的7个州也会加入自动收缴消费税的行列。

(来源:跨境者商学院) 以上内容属作者个人观点,不代表本站立场!本文经原作者授权转载,转载需经原作者授权同意。