(图源:沙之星跨境)

由于美国税务的复杂性,很多卖家都是一知半解。但是随着全球税务合规的推进,美国也逐渐加大了对于跨境卖家税务规范的力度。

经营美国市场的中国跨境卖家,要如何才能税务合规?作为税务专家的沙之星跨境,我们的税务师根据跨境卖家的特殊情况,独家整理出了最详细的跨境电商卖家美国税务合规手册!

因为内容较多,我们将分为上下两篇更新,一定要记得关注我们!

按照美国税法规定,这些中国的跨境电商卖家需要缴纳两种税收:1. 所得税 2. 销售税。

如果中国跨境电商卖家是以中国公司的名义在网站上进行销售,那么被定义为非美国税收居民企业。按照美国联邦税法规定,非美国税收居民企在美国从事的贸易及经营活动有实际联系的收入,那么这一部分在美国产生的销售需要按美国联邦所得税的规定缴纳公司所得税。

美国大部分州政府也有相关规定,对于非居民企业在本州内超过一定限额的销售,也需要申报州政府的所得税。也就是税,中国跨境电商卖家,就算你是用中国公司的名义在网站上经营,只要你将商品销售到了美国,不管你是的销售金额的多少,你都需要在美国申报所得税。

相关的税种

Types of taxes

1.联邦及地方公司所得税

2.销售税或使用税

3.个人所得税

4.关税

5.城市税

6.运输收入税

联邦及地方公司所得税

Regular federal corporate income tax

1.美国税收居民企业定义

美国联邦税法所规定的美国税收居民企业,指根据美国50个州的其中一个或哥伦比亚特区的法律而成立,并向各州(特区)政府注册设立的企业。根据上述定义,企业(包括合伙制企业)只要依据美国法律在美国注册设立,则为美国税收居民企业,不论其是否在美国开展经营活动或拥有财产,也不论其股权是否为美国企业或个人所持有。

反之,根据外国法律而成立,并向外国政府注册的企业,不论其是否在美国开展经营活动或拥有财产,即使股权的全部或部分为美国企业或个人所持有,都属于美国联邦税法规定的非税收居民企业。

2.美国税收居民企业应缴纳

????美国联邦税法规定,美国税收居民企业需就其全球收入在美国缴纳公司所得税。全球收入包括由该企业设立于美国境外的分公司所取得的收入(无论该分公司是否向其美国总公司分配利润)。

全球收入通常不包括由该企业设立于美国境外的子公司所取得的未向其分配的利润,除非该海外子公司构成美国税法规定的受控外国公司或被动外国投资公司并取得特定类型的收入。

????就非美国税收居民企业取得的来源于美国但与其在美国的经营活动无实际联系的收入,需按30%的税率缴纳公司所得税,通常采用由美国付款方进行代扣代缴的预提税形式。预提税主要针对非居民企业取得的来源于美国的具有收益金额、期限固定的特点的一些被动收益(如股息、利息、特许权使用费等收益)以及资本利得。

就非美国税收居民企业取得的与其在美国的贸易及经营活动有实际联系的收入,需按一般联邦公司所得税的规定缴纳联邦公司所得税。

3.美国联邦公司所得税税率

从2017年起,适用21%的统一比例税率(flat rate)。之前的超额累进税率不再适用2018年后产生的利润。

销售与使用税

Sales and Use Tax

目前,全美国共有45个州和哥伦比亚特区设置了销售税,销售税已成为州政府的主要财政收入来源。各州对销售税和使用税规定的税率从2%到8%不等。一般而言,销售税是对零售有形动产和提供某些服务所征收的一种税。使用税是对销售税的一种补充,其通常针对纳税人在所在州以外购买应税项目并带入所在州使用、贮存或消费的行为征收。通常一项应税交易或者被征收销售税,或者被征收使用税。一些州允许本州税收居民就相关应税项目在其他州已缴纳的销售税用于抵免其应在本州缴纳的使用税。

1.销售税关联(经济联结)

如果您在某个州有销售税关联,那么该州会认为您有责任向该州的买家收取销售税。

在公司注册地,一定有销售税关联,但以下情况,某些商业活动也会在其他州产生联系。

2.在不同州建立销售税关联的情况

????办公实体:办公室、仓库(包括第三方FBA仓库)、商店或其他业务实体。

????人员:为您的企业工作的员工、承包商、销售人员、安装人员或其他人员。

????附属公司:为您的产品做广告以换取利润分成的人在许多州建立了联系。

????直接发货关系:如果您有第三方发货给您的买家,您可能会建立联系。

????在贸易展或其他活动中销售产品:即使您只是暂时在那里销售,一些州也认为您有联系。

????库存:即使您没有其他营业场所或人员,大多数州都考虑在该州存储待售库存以引起联系。

????经济关系:您在某个州的销售额超过了州规定的美元金额,或者您在某个州进行了一定数量的州规定的交易(一般情况是10万美元或交易次数超过200次,有些州是两个指标都超过,则需征收销售税)。

3.税收原则

美国销售税基本上是州税,由州政府和其管辖下的地方政府县、市和区联合征收,各州税率有很大不同。美国各州所根据的“税率应用原则”有两种:一种是根据消费者收货地税率收取,另一种是按卖家发货地税率收取。但是对于远程卖家而言,大部分州都适用收货地原则。

以下是各种收税原则详图:

(图源:沙之星跨境)

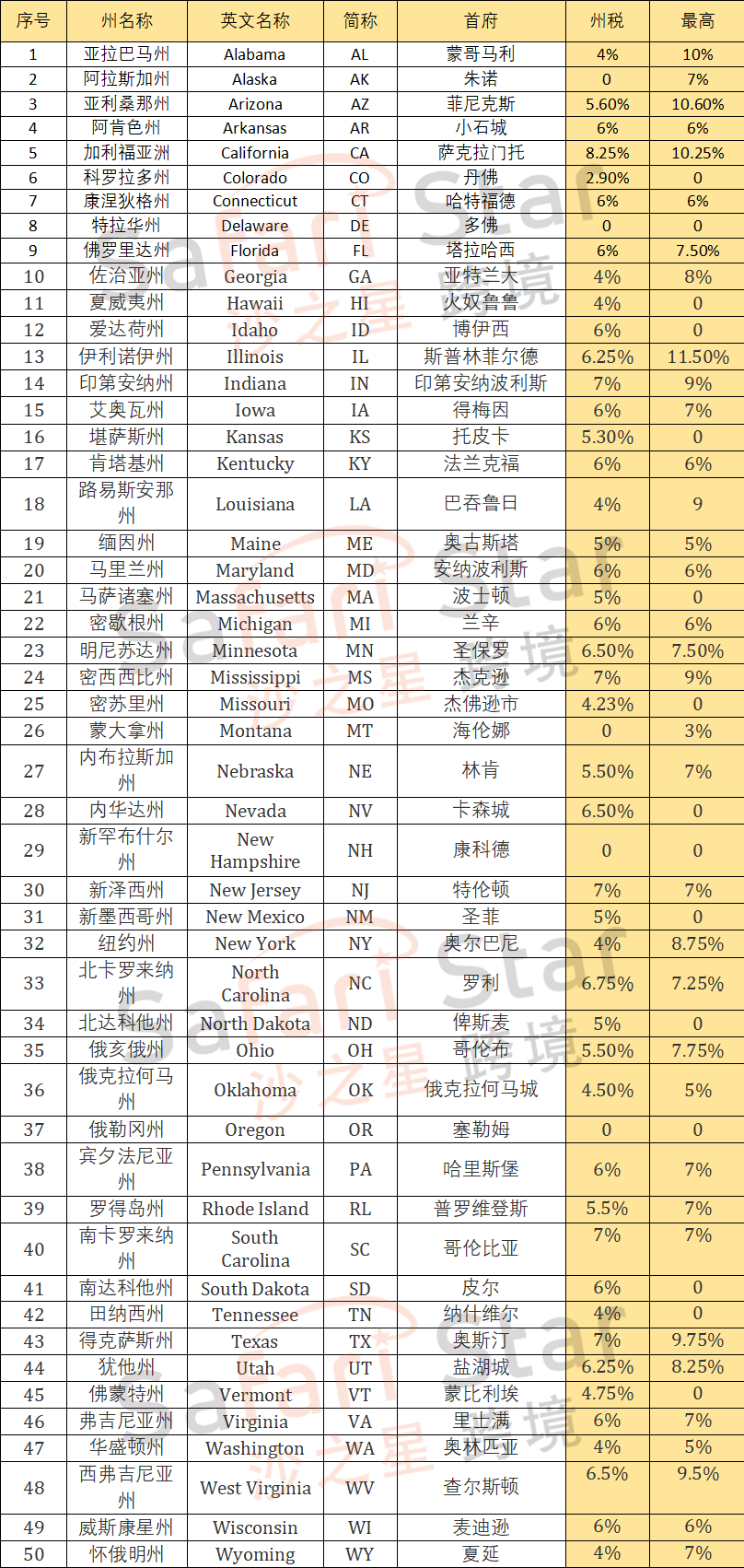

以下是美国各州与销售税收取情况:

目前美国有五个州是免征消费税:

✔阿拉斯加州AK

✔特拉华州DE

✔蒙大拿州MT

✔新罕布什尔州NH

✔俄勒冈州OR

(各州税率详情表,图源:沙之星跨境)

4.如何获得销售税合规性

一旦您确定您在某个州有销售税联系并在该州销售应税物品,您的下一步就是在该州注册以收取销售税。

????????在开始征收销售税之前进行注册很重要。无论您是出于何种原因,各州都认为未经许可征收销售税是违法的。

????????收到许可证后,您还将获得销售税申报频率和销售税截止日期。

????????您的申报频率通常是每月、每季度或每年,具体取决于您的销售量。

????????您在一个州销售得越多,该州希望您提交销售税申报表的频率就越高。

????????如果您的销售额随着时间的推移急剧增加或减少,您所在的州可能会为您分配一个新的申请频率。

????????大多数州的销售税由卖方代收代缴。使用税则由买方自行评估。如果卖方在某一地区被要求代收销售税,则其需要在该地区提交销售税纳税申报表。

????????税款缴纳所有征收销售税的州均要求卖方至少每季度缴纳一次代收的销售税。大多数州要求超过某些规定限额的纳税人按照短于一个季度的纳税期限缴纳税款。部分州对缴纳销售税的卖方提供减税优惠。